另类资产数据洞察赋能全球领导者Preqin(睿勤)发布两年一度的《未来另类资产2027》报告显示,尽管宏观经济展望遭遇挑战,但私募资本投资需求持续呈现强劲韧性。

为进一步给中国市场提供深入洞见,Preqin(睿勤)携手来自北京基金业协会、LGT Capital Partners、CLSA FundServices、歌斐资产以及德福资本的专家,共同探讨未来五年中国私募资本市场的发展趋势,于11月24日举办了题为“聚焦中国未来五年的机遇与挑战”的另类资产展望研讨会。

北京基金业协会秘书长郭薇在开幕致辞中表示,今年PE/VC的发展环境格外复杂,国际局势动荡,疫情反复,通胀压力涌现,宏观经济环境面临诸多不确定性的挑战。中国的PE/VC在前十年经历了爆发式的增长后也遇到了起伏波折,但私募股权投资具有穿越周期的力量,中国工业基础雄厚,产业结构完整,创新潜力巨大。今年九月,协会本着为行业构建更加有力的业绩基准以规范行业操作,提高其基金回报透明度的初衷,与Preqin共同发布了2022年中国私募股权投资行业业绩基准,为中国私募股权基金打造了一款可参考的业绩基准体系。未来,协会也将继续发挥其桥梁作用,为中国的私募股权投资和创业投资的健康发展贡献力量。

Preqin大中华区数据团队负责人黎子彬则在主旨演讲中覆盖了诸多焦点话题:

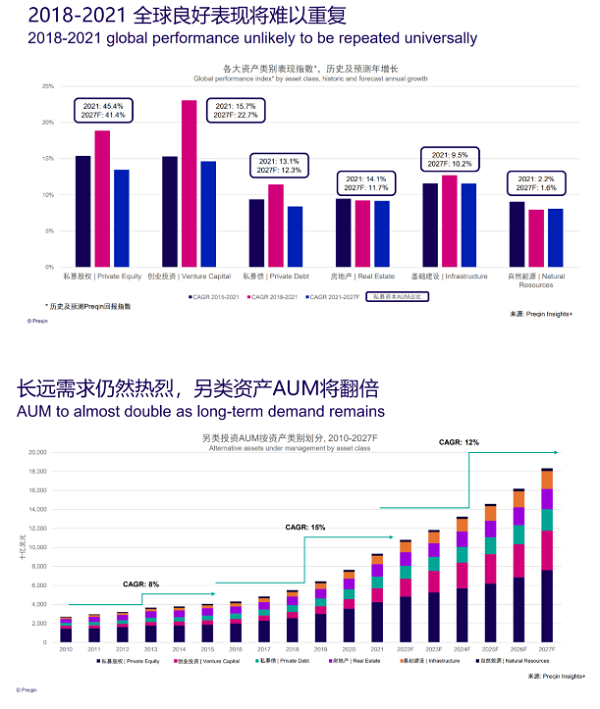

整体增速将放缓

虽然2015-2021年全球私募资本行业增长显著且2018-2021年增速尤其突出,但预计2021-2027年整体增速将放缓,特别是私募股权、创业投资和私募债。房地产、基础设施、自然资源增速仍保持平稳。虽然另类资产将驶入“慢车道”,但长期来看投资者对另类资产需求火热,预计到2027年另类资产AUM将实现翻倍。

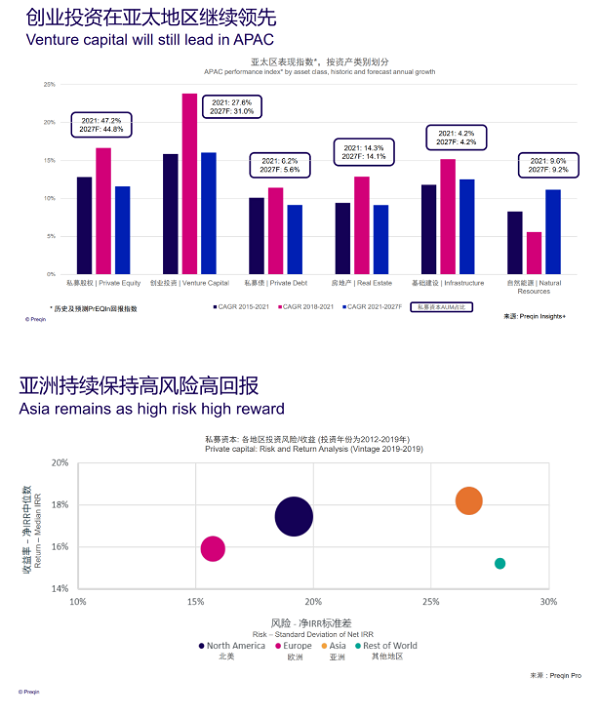

创业投资市场增速最快

聚焦亚太地区私募资本,创业投资市场的增速显著高于其他资产类别,而且我们预计到2027年,虽然创业投资市场增速将迎来大幅放缓,但仍然会是增速最快的资产类别。2021年,创业投资占亚太私募资本AUM的百分比为27.6%,我们预计这一数字到2027年将达到31.0%。此外,亚洲地区相比世界其他市场,显著呈现“高风险高回报”的特征,表现为全球最高的净IRR中位数收益率,以及相当高的净IRR标准差。

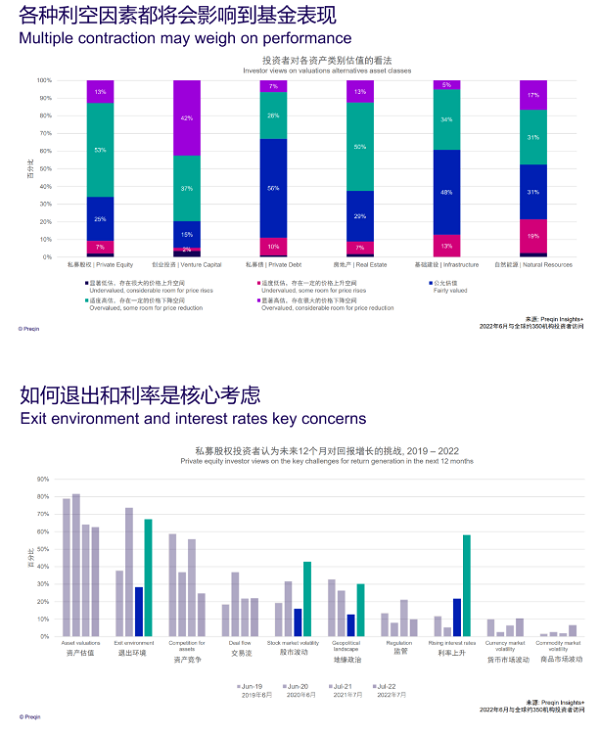

私募债资产或被低估

私募股权、创业投资、房地产、基础设施、自然资源的机构投资者普遍认为当前资产被适度高估(存在一定的价格下降空间)或者显著高估(存在很大的价格下降空间)。特别是私募股权、创业投资、房地产,认为资产被高估的投资者比例分别达到了66%、79%、63%。私募债除外。大部分机构认为私募债资产处于公允价值或被低估。此外,Preqin最新2022年7月投资者调研结果显示,利率上升和退出环境已经成为私募股权投资者的核心考量因素。

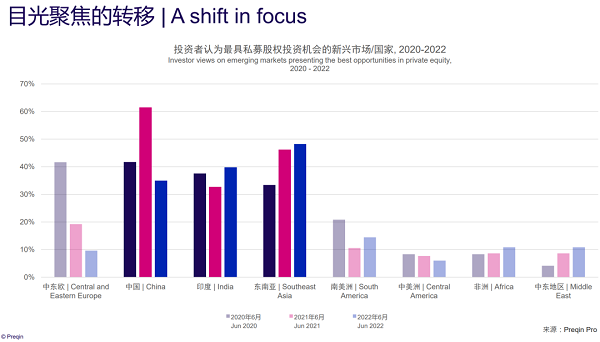

投资者目光聚焦转移

投资者对新兴市场国家的关注已经从中国转向印度和东南亚。2021年6月,我们的投资者调研结果显示,中国遥遥领先其他国家,成为投资者心目中最具私募股权投资机会的新兴市场。但最新2022年7月调研显示,投资者对中国的期待显著下降,转而关注印度和东南亚。

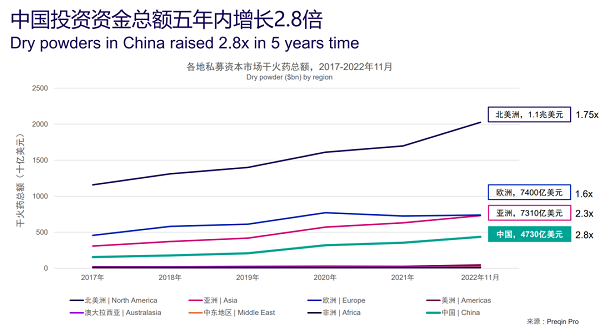

中国私募资本市场特征

聚焦中国私募资本市场,呈现出许多独特特征。

股权投资交易案例数已较此前显著下滑,表明交易热度流失

募资周期逐年整体拉长,资本更加集中在头部机构

中国私募资本市场的可投资金额五年内增长了2.8倍,增幅高于图表所列所有地区

重大前沿趋势议题

在圆桌讨论环节,与会嘉宾基于各自深耕行业多年的经验,分享交流了S基金发展、外资对投资中国的判断、ESG投资等重大前沿趋势,核心议题包括:

私募股权二手份额市场额外活跃,交易量不断突破历史新高,如何看待其发展?二手份额市场的发展无疑利好基金退出,是否也反映了投资者心态的变化?

站在外资机构的角度,如何看待未来5-10年中国股权投资市场的发展,投资机会在哪里?

市场估值水平在过去十年里发生了巨大变化,低估值项目越来越难找。高估值环境下,如何看待在细分领域找到有潜力的项目?

聚焦管和退,退出不了的项目,如何处理?

ESG话题越来越火热。在股权投资领域,ESG如何影响外资机构对投资中国的策略变化?ESG如何影响中国市场?

精彩发言摘录

LGT Capital Partners联席合伙人郭琰从外资机构角度对中国二手份额基金(S基金)市场的看法:

LGT从2009年就开始做中国股权投资领域的二手份额交易(S交易)。最近几年我们看到S基金的项目源增加了很多,有更多的GP参与S基金。我们在全球以及中国看到的一个明显趋势是,GP引导的S基金上升非常快。2021年,亚洲市场上一半的交易都是由GP主导。

原因之一是GP希望通过S基金募集新的资金。比如几年前一些专注于人民币的GP在首次美元募资时,会拿出部分资产装入美元基金,减少盲池风险。又或者,有的GP会在LP购买二手份额时要求认购新的基金,进行捆绑交易。

第二个原因是给现有LP提供更多流动性, 不管是基金面临到期压力,还是未到期但希望提供更多DPI。尤其是去年海外上市节奏放缓后,很多基金的DPI低于预期,于是GP想到S基金市场可以作为现有LP获得流动性的渠道。

第三个原因是基金管理人希望长期持有优质资产,通过S基金延长持有期,不受原有基金期限限制。

德福资本合伙人王逸斐分享了在现在的投资环境下如何寻找优质项目:

当前在医疗领域,二级市场对一级市场项目融资产生了一些影响。如果我们把市场分成两个部分,即头部的10%-20%细分领域龙头企业,这部分项目估值比较坚挺,剩下80-90%的项目估值调整比较大。从早期项目来看,更关于生存而非估值,一般融资周期是2年,很多项目的上一次融资是2020-2021年周期,是否能够融到足够的资金支持发展,这是一个问题。

寻找优质项目还是要回到投资的本质,我们对项目价值的判断都是基于未来现金流的分析和预测,而不是通过下一轮或者IPO融资估值的猜想来判断回报是否充足。

歌斐资产董事总经理郭峰分享了对管理项目退出的见解:

投资组合中总有好的项目和坏的项目,退出是基金运营后期最难处理的问题。分几种情况来看,一种是由于期限原因来不及退出,如果资产优质,问题并不大,可以沟通延期、S基金、转老股等,总有办法解决。如果资产由于政策变化、商业模式不成立等原因导致劣质,其实并没有最好的退出方式。

我们对投资组合的判断是整体能否带来合理回报,而不是每个项目都拿到高回报,毕竟风险投资成功率本身其实并不高。关于实物方式退出,美元市场已经做了很多实践,人民币市场其实也分资产类别。没有价值的资产做实物退出没有意义。有一些资产是由于周期原因遇阻,可以通过分配上市公司股票等方式分配投资人,也是值得支持的做法。

推荐阅读:旗龙

登陆

登陆